القانون العام

القانون الدستوري و النظم السياسية

القانون الاداري و القضاء الاداري

القانون الاداري

القضاء الاداري

القانون المالي

المجموعة الجنائية

قانون العقوبات

قانون العقوبات العام

قانون العقوبات الخاص

قانون اصول المحاكمات الجزائية

الطب العدلي

التحقيق الجنائي

القانون الدولي العام و المنظمات الدولية

القانون الدولي العام

المنظمات الدولية

القانون الخاص

قانون التنفيذ

القانون المدني

قانون المرافعات و الاثبات

قانون المرافعات

قانون الاثبات

قانون العمل

القانون الدولي الخاص

قانون الاحوال الشخصية

المجموعة التجارية

القانون التجاري

الاوراق التجارية

قانون الشركات

علوم قانونية أخرى

علم الاجرام و العقاب

تاريخ القانون

المتون القانونية

آثار العفو الضريبي على المكلف

المؤلف:

سرى علي حسين

المصدر:

العفو الضريبي في التشريع العراقي

الجزء والصفحة:

ص 99-104

2023-03-30

2100

المكلف هو كل شخص طبيعي أو معنوي يلتزم بأداء الضريبة نتيجة قيامه بنشاط محدد أو نتيجة أرباحه أو عمله أو الفوائد التي يحصل عليها من رؤوس الأموال العائدة له والتشريعات القانونية الضريبية تحدد المكلف بشكل دقيق دون أن تترك للإدارة الضريبية الحرية في تحديد نطاق المكلفين ولا يمكن للإدارة أن تفرض على شخص ضريبة لم ينص عليها القانون (1) ولكن يعمد هذا المكلف الى التهرب من دفع الضريبة بسبب قلة الوعي الضريبي لديه وعدم اهتمامه بالمصلحة العامة ويقل احساسهم بالمسؤولية أتجاه الخزينة العامة للدولة واعتبارهم أن الضريبة شر لا بد منه، (2) والعفو الضريبي وسيلة لتخلص المكلف المتهرب ضريبياً من العقوبة وتسوية نزاعاته مع السلطة وهو ينطوي على نزول متبادل من جانب المكلف والسلطة المالية.

والآثار التي يرتبها العفو الضريبي على المكلف هي:

1-تسديد مبلغ الضريبة الذي في ذمته خلال فترة زمنية محددة، (3) ففي حالة قبول السلطة المالية طلب العفو الضريبي الصادر من المكلف ينبغي على الأخير أن يبادر الى تسديد مبلغ الضريبة خلال المدة المحددة قانوناً وبخلاف ذلك أي في حالة عدم تسديد المكلف ما بذمته خلال سنة من تاريخ نفاذ القانون فتضاف الى المبلغ فائدة بنسبة (10%) من مبلغ الضريبة المتحقق ويحتسب من تاريخ ارتكاب المخالفة ولغاية تاريخ التسديد (4) ومن البديهي أن العفو الضريبي لا يتم ولا ينتج آثاره الا بتمام سداد كامل المبلغ فهو شرط أساسي لاستفادة المكلف من العفو الضريبي، ولابد هنا من الاشارة أن قبل صدور العفو الضريبي بموجب قانون رقم 9 لسنة 2019 كان الأثر المترتب على المكلف عن عقد التسوية الصلحية السلطة المالية هو دفع مبلغ لا يقل عن مثلي الضريبة المتحققة في الدخل موضوع الدعوى، (5) لذا مع فإن غاية المشرع من حل المنازعات بطريقة إدارية لرفد الخزينة العامة للدولة بإيرادات ضريبية. 2- إعفاء المكلف من العقوبة الضريبية : أذ يترتب على استفادة المكلف من العفو الضريبي تخلصه من العقوبة الضريبية سواء المالية أو غير المالية وتجنبه مسألة اعتباره محكوماً عليه بحكم جزائي وانقضاء الدعوى الجزائية (6). ولكن هذا الأثر لا يتعدى سوى العقوبة التي تم العفو عنها، فاذا كان على المكلف عقوبة ضريبية عن جريمة ضريبية أخرى غير مشمولة بالعفو الضريبي تنفذ بحقه ويبقى مذنب (7).

إن أثر العفو الضريبي على المكلف يثير الشكوك لأن المكلفون الذين يستفادون من الإعفاء من العقاب أذا دفعوا المبالغ المستحقة عليهم يبدو كما لو كان المخالف يدفع ثمن أطلاق سراحه في الوقت نفسه يتوقع المكلفين بوجود عفو ضريبي في المستقبل مما يقلل التزامهم بدفع الضريبة،(8) كما إنه يمنح المتهربين من دفع الضريبة بالعودة الى النظام الضريبي لتخلصهم من الغرامات العالقة في ذمتهم، ويمكن لهؤلاء تصفية حساباتهم دون تحملهم لأي غرامات أو عقوبات (9) وبالتالي خضوع المكلفين المتهربين من جديد للالتزامات الضريبية لتجاوز السلطة المالية عن المخالفات السابقة.

3-معالجة تهرب المكلف غير المقصود : قد يكون المكلف غير قاصداً التهرب الضريبي أما ، بسبب تعقد خطأ غیر إجراءات التصريح الضريبي أو عدم وضوح التشريع ....الخ، (10) فهو بمثابة وسيلة لتصحيح . مقصود وقع به المكلف مما أدى الى عدم دفعه الضريبة وبالتالي اعتباره مذنب لدى السلطة المالية. - انقضاء الدعوى الجزائية الضريبية تجاه المكلف وايقاف السير في إجراءاتها: وكما بينا سابقاً إن العفو الضريبي سبباً من أسباب أنقضاء الدعوى الجزائية الضريبية ان كانت مقامة ضد المكلف المخالف. ه - يوفر العفو الضريبي مزايا للمكلف ومنها ميزة عدم ضياع الجهد والوقت والمال الذي تستلزمه اجراءات الدعوى الجزائية الضريبية، وما ينطوي عليه العفو من المرونة والبساطة في اجراءه دون تعقيد ومشقة أو تكاليف باهظة.

ثانياً : آثار العفو الضريبي على السلطة المالية (الحصيلة الضريبية)

نصت الفقرة أولاً من المادة (1) من قانون العفو رقم (9) لسنة 2019 على: (......... على أن يسند مبلغ الضريبة المترتب بذمته نلاحظ من الفقرة أعلاه إن العفو الضريبي يولد حقاً للسلطة المالية بتحصيل مبلغ الضريبة ويعتبر هذا الأمر الغرض الأساس من تقديم العفو للمخالفين، وبذلك فهو طريقة عملية وفعالة لحصول السلطة المالية على مستحقاتها المالية دون اللجوء الى الإجراءات القانونية التي تتطلب وقت وجهد وما يشوبها من تأجيل وطعون فالعفو الضريبي يفسح المجال للدولة لزيادة الحصيلة الضريبية وبالتالي تغذية الخزينة العامة بمبالغ مهمة تدعم الدولة في الأنفاق العام تحسين خدماتها العامة. وتعرف الحصيلة الضريبية أنها المبالغ التي تحصل عليها الدولة من فرض الضرائب بمختلف أنواعها في نظامها الضريبي، وبعبارة أخرى هي المبالغ التي تجبى من الأشخاص (الطبيعيين والمعنويين) من طريق الإدارة الضريبية بعد تحديد المادة الخاضعة للضريبة (11).

وأن أغلب الدول تسعى الى زيادة الحصيلة الضريبية من خلال جمع اموال كانت خارج سيطرة النظام الضريبي، والتي لم يكن من الممكن جمعها من غير اصدار عفواً ضريبياً، على الرغم من صعوبة تقدير المبالغ العائدة للعفو الضريبي خلال فترة العفو المؤقتة ألا أن هذه الزيادة يمكن أن تتحقق بتوسع الوعاء الضريبي لكون المكلفين المستفيدين من العفو يمكنهم جذب مكلفين آخرين كانوا خارج دائرة الامتثال الضريبي، (12) وتشجيعهم على تسوية موقفهم الضريبي على الرغم من كون الإيرادات الضريبية تنتج زيادة على المدى القصير حين يصاحبها خسارة الدولة أذا أصدرت عفو ضريبي على المدى الطويل (13).

فأثر العفو الضريبي على الدولة يتمثل في زيادة الإيرادات الضريبية وتشجع الهيئة العامة للضرائب على اصدار مثل هذه القوانين وذلك لغرض إعطاء فرصة للمكلفين لحسم موقفهم وتسوية جرائمهم الضريبية مع السلطة المالية وتقليل العبء عن كاهل المكلفين بتقليل الفوائد والمخالفات التي تشجع المكلف على مراجعة الضريبة ودفع ما بذمته من ضريبة، مع أن قانون العفو رقم (1) لسنة 2019 لم يشمل شريحة كبيرة من المكلفين المخالفين وبسبب الظروف التي كان يمر بها البلد خلال فترة صدور القانون من مظاهرات شعبية وانتشار وباء كورونا فكان أقبال المكلفين المشمولين ضعيفاً على الرغم من تمديد القانون، لذا تأمل الهيئة العامة للضرائب عند اصدار قانون عفو ضريبي جديد ان يكون شامل لشريحة أكبر من التي نص عليها قانون رقم (9) لغرض فتح صفحة جديدة بين المكلف والسلطة المالية ولغرض زيادة الإيرادات الضريبية واستحصال أموال شبه معدومة، ولا بد من تشجيع كبار المكلفين سواء أفراد او شركات عن طريق تقديم التسهيلات لهم مثل تقسيط مبلغ الضريبة في ذمة المكلف على شكل دفعات وحسب شروط معينة تضعها السلطة التشريعية (14).

ويتغير تأثير العفو الضريبي عندما يتم تقديمه أكثر من مرة، وحسب رأي الباحثين يجدون إن كلما كانت الضرائب في دولة ما نشطة فأنها أقل احتمالية في تقديم العفو الضريبي عن غيرها وإن اصدار العفو في سنة معينة في دولة ما يزداد كلما كانت الحكومة في هذه الدولة غير مستقرة، مثل ما لاحظنا الظروف التي تزامنت مع صدور العفو الضريبي بموجب قانون (9) لسنة 2019 وما كان يمر به البلد من عدم استقرار سياسي واقتصادي وعجز في الموازنة العامة للدولة.

ويساعد العفو الضريبي في جذب رؤوس الأموال ويكون ذلك بإعادة دمج رؤوس الأموال العاملة في دائرة الاقتصاد الخفي الى دائرة الاقتصاد الرسمي، وعودة الأموال المهاجرة الى الخارج،(15) فالعفو يساعد في دعم النمو الاقتصادي والخروج عن الركود الاقتصادي الناجم عن الأزمات المالية، ولكون العفو الضريبي أجراء طارئ تتخذه الحكومة لإعادة جدولة مدفوعات الضرائب ولكن توقع عفو ضريبي من قبل المكلفين قد يساهم في انخفاض الإيرادات الضريبية لذا فتستطيع الدولة حث المكلفين المتهربين على دفع الضرائب وذلك بتحذيرهم بفرض غرامات أو احتجاز أموالهم فأن ذلك سيساعد زيادة الإيرادات الضريبية أكثر من اللجوء الى العفو الضريبي (16).

كما وإن العفو الضريبي يفسح أمام السلطة المالية تحقيق الردع للمكلف، أذ أنه يلتزم بمحض أرادته بتنفيذ شروط العفو الضريبي بسبب سلوكه المخالف للقانون.

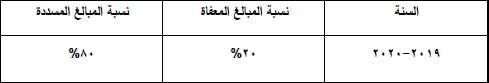

وهناك شكوك كثيرة حول مدى فاعلية العفو الضريبي في زيادة الحصيلة الضريبية ففي العراق بصدور قانون العفو رقم (9) لسنة 2019 على الرغم ان الدولة خسرت أموال كان من الممكن الحصول عليها من المكلف المتهرب ضريبياً والتي هي الفوائد والغرامات التي بذمته ألا ان المشرع العراقي بالعفو الضريبي خطى خطوة نحو اصلاح للنظام الضريبي والجدير بالذكر أن كفاءة الجهاز الإداري وقدرته على التصحيح والتكييف يعتبر العنصر الأهم لنجاح أي مخطط اصلاحي ضريبي (17) وصولاً الى الهدف الأساس وهو زيادة الحصيلة الضريبية وسنبين في الجدول أدناه الإيرادات الضريبية خلال سريان قانون العفو الضريبي أذ أن نسبة المبالغ المسددة كانت تفوق نسبة المبالغ المعفاة خلال سنوات السريان ولكن ذلك لا يخفى ما تكبده العفو الضريبي من خسائر مالية تحملتها الخزينة العامة للدولة. جدول رقم (2)(18) يبين الإيرادات الضريبية التي تم جبايتها والفوائد والغرامات المعفاة بموجب صدور قانون العفو من العقوبات الضريبية رقم (9) لسنة 2019 :

_________

1- د. محمد العمودي وديما الفتى حل المنازعات الضريبية بالطريق الإداري، بحث منشور في مجلة تشرين للبحوث والدراسات جامعة تشرين مجلد ،37 عدد 6، 2015، ص 313.

2- د. جهاد سعيد، علم المالية العامة والتشريع الضريبي، دار وائل للطباعة والنشر ، ط ا ، الأردن - عمان ،2010 ، ص 227.

3- المادة (1/ أولاً) من قانون العفو من العقوبات الضريبية رقم (9) لسنة 2019.

4- المادة ( 1 ثانياً) من قانون العفو من العقوبات الضريبية رقم (9) لسنة 2019.

5- ينظر المادة (59 مكرر) من قانون ضريبة الدخل العراقي رقم 113 لسنة 1982.

6- زينب عبد الكاظم حسن، التناسب بين التجريم والعقاب في قانون ضريبة الدخل (دراسة مقارنة)، المركز العربي للنشر والتوزيع، ط1، القاهرة، 2021 ، ص 201

7- د. السيد أحمد محمد علام الجرائم الضريبية والتصالح الضريبي، ط1، دار النهضة العربية، القاهرة، 2012 ، ص 186.

8- Martin Kellner, tax amnesty 2004/2005 - an approoraite revenue tool, German law journal , March, 2004, p 343.

9- Hari Luitel and Russell s.Sobel, op.cit, p20.

10- د. عبد المجيد قدي، دراسات في علم الضرائب دار جرير للنشر والتوزيع، ط 1 ، 2011، الأردن ، ص 243.

11- فوزي عبد المنعم البطريق ويونس أحمد، النظم الضريبية، الدار المصرية للطباعة والنشر، 1971، ص 153.

12- يعني الامتثال الضريبي التزام المكلفين بالضريبة بالتصريح بموجوداتهم وحساباتهم والقوائم المالية ونتائج أعمالهم بشكل سليم وخلال الآجال القانونية ودون احتيال في ذلك، فضلاً عن الالتزام بدفع الضرائب المستحقة في آجالها القانونية دون تأخير يترتب عليه دفع الغرامات، ونشير في ذلك أن السويد من أكثر الدول التزاماً بهذا المفهوم. نقلاً عن مليكاوي مولود، برنامج العفو الجبائي: مقاربة جبائية لضبط اقتصاد الظل في الجزائر,September 2014,p5 استنادا الى التجارب الدولية بحث منشور في مجلة دراسات جبائية، كلية العلوم الاقتصادية / جامعة البليدة، المجلد 3 ، العدد 2 ، حزيران 2014، الجزائر ، ص 320

13- د. عبد المجيد قدي، مصدر سابق، ص 241.

14- مقابلة أجرتها الباحثة مع السيد محمد قاسم محمد / رئيس قسم التخطيط والمتابعة بتاريخ 2022/4/2، في الهيئة العامة للضرائب.

15- د. عبد المجيد قدي، مصدر سابق، ص 242.

16- أحمد أسماعيل أبراهيم المشهداني، أثر العولمة على هيكل النظام الضريبي (الولايات المتحدة الأمريكية ومصر)، رسالة ماجستير مقدمة الى كلية الادارة والاقتصاد جامعة بغداد، 2004 ، ص 79

17- د. د. عبد الباسط علي جاسم الزبيدي، التطورات المالية الدولية الحديثة وأثرها على التشريع الضريبي، دار الحامد للنشر والتوزيع، ط1، عمان، الأردن 20140، ص 59.

18- الجدول من أعداد الباحثة بالاستناد الى بيانات من الهيئة العامة للضرائب | قسم المتابعة والتخطيط.

104

الاكثر قراءة في القانون المالي

الاكثر قراءة في القانون المالي

اخر الاخبار

اخر الاخبار

اخبار العتبة العباسية المقدسة

الآخبار الصحية

قسم الشؤون الفكرية يصدر كتاباً يوثق تاريخ السدانة في العتبة العباسية المقدسة

قسم الشؤون الفكرية يصدر كتاباً يوثق تاريخ السدانة في العتبة العباسية المقدسة "المهمة".. إصدار قصصي يوثّق القصص الفائزة في مسابقة فتوى الدفاع المقدسة للقصة القصيرة

"المهمة".. إصدار قصصي يوثّق القصص الفائزة في مسابقة فتوى الدفاع المقدسة للقصة القصيرة (نوافذ).. إصدار أدبي يوثق القصص الفائزة في مسابقة الإمام العسكري (عليه السلام)

(نوافذ).. إصدار أدبي يوثق القصص الفائزة في مسابقة الإمام العسكري (عليه السلام)